2023年天元宠物研究报告 深耕宠物用品行业,致力追求卓越品质

1、深耕宠物用品行业,致力追求卓越品质

1.1、天元宠物:全品类综合性宠物产品供应商

天元宠物成立于 2003 年,作为国内较早进入宠物产业的先行者,公司以宠物的 生活习性与人宠互动需求为重点,在宠物用品方面逐渐实现了宠物窝垫、猫爬架、 宠物玩具、宠物服饰、电子用品、宠物食品等多系列、全品类的有效覆盖。截止 2022 年,公司在全球已拥有 4 个宠物用品生产基地,产品远销海内外几十个国家和地区, 逐渐发展成为大规模的综合型宠物产品提供商。

发展路径清晰,业务范围不断拓展。公司创业核心团队自 1998 年起开始从事 宠物行业,创业初期以宠物窝垫与猫爬架为主要产品进入国际宠物市场,并持续拓 展市场覆盖范围和产品领域。2014 年,公司成立“宠物用品国际直销有限公司”, 并通过收购美国公司完成美国市场布局。2016 年,公司成立“日本宠物联盟株式会 社”,布局日韩市场。2020 年,公司规划布局柬埔寨工厂,并通过收购德国“欧哈 那有限公司”进一步发展欧洲市场。2021 年,公司成立英国 OSI 公司,进军英国人 宠户外市场,同时通过建立宠发发 B2B 平台尝试对国内中小卖家渠道市场进行拓展。

1.2、股权结构相对集中

公司董事长、总裁薛元潮先生直接持有公司 24.28%的股份,并通过杭州乐旺和 同旺投资为持股平台间接持有公司 18.88%的股份,合计持有公司 43.16%的股份, 其胞妹薛雅利女士直接持有公司 5.58%的股份,现任公司董事、副总裁,两人为公 司共同实际控制人。

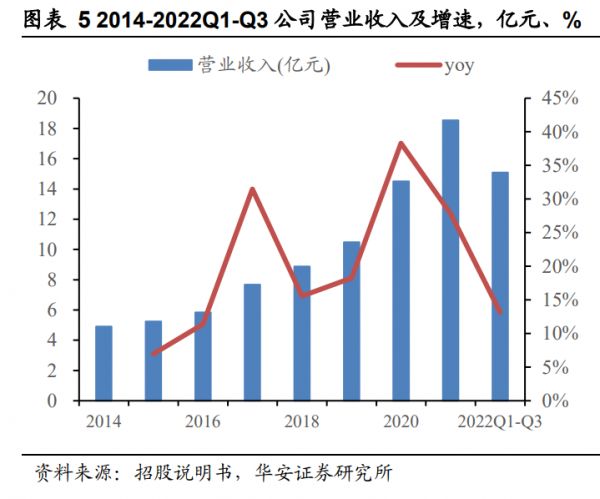

1.3、公司营收持续增长,毛利率受业务结构影响略有下滑

受益于宠物行业的快速发展与对宠物产品的广泛覆盖,公司整体营收呈现稳步 增长态势,成长性良好。2014-2021 年,公司营收从 4.9 亿元增长至 18.64 亿元, 年复合增长率 21.0%。归母净利润从0.3亿元增长至1.07亿元,年复合增长19.9%, 其中,2021 年归母净利润同比下降 5.8%,主要系人民币汇率波动叠加海运成本和 部分原材料成本上升导致毛利率出现下降所致。2022 年前三季度,公司实现收入 15.09 亿元,同比增长 13.2%,实现归母净利润 0.95 亿元,同比增长 17.2%。 根据公司《上市公告书》披露内容,合理预计公司 2022 年全年营收区间在 21.0~22.5 亿元,同比增长 13.3%~21.3%;实现归母净利润 1.2~1.4 亿元,同比提 升 11.7%~30.3%。

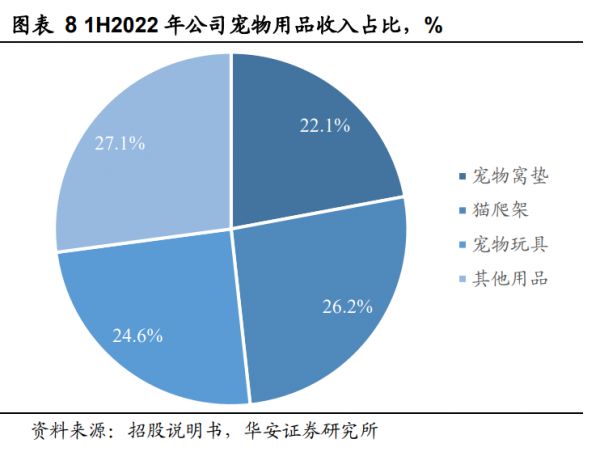

分品类看,公司主营业务收入主要来源为宠物用品和宠物食品。公司宠物用品 以宠物窝垫、猫爬架和宠物玩具的销售为主。2014-2021 年,宠物用品收入由 4.79 亿元上升至 14.95 亿元,年复合增长率达 17.7%。其中,2021 年宠物玩具销售收入 同比提升 52.4%,主要受益于客户采购需求的快速增长。此外,公司自 2017 年起 在境内市场发展宠物食品业务,以进口销售国际品牌宠物粮食产品为主,整体增长 速度较快,2017-2021 年,公司宠物食品收入由 0.01 亿元增长至 3.32 亿元,收入 占比提升至 22.2%。1H2022,公司宠物用品、宠物食品分别实现收入 6.54 亿元和 1.97 亿元。

境外销售业务是公司主要收入来源,以向境外知名的大型连锁零售商、专业宠 物产品连锁店以及线上电商平台客户销售贴牌产品为主,2019-2021 年,公司外销 收入分别为9.5 亿元、10.69 亿元和 13.21亿元,占主营业务收入的比重分别为90.9%、 74.1%和 72.3%。2022 年上半年,公司外销业务有所承压,主要原因系 2021 年海 运压力导致公司上半年仍需消化部分既有库存,同时 2022 年上半年疫情期间公司主 要出口港口运输出现停运和拥挤压力,对公司外销业务也造成了一定影响。

随着公司在原有宠物用品的基础上对宠物食品业务进行扩展,境内收入快速攀 升。2019-2021 年,公司境内收入分别为 0.95 亿元、3.74 亿元、5.06 亿元,占比 分别为 9.1%、25.9%、27.7%。2020 年境内宠物食品业务实现大幅增长主要系公司 通过跨境进口方式授权销售渴望、爱肯拿等国际知名宠物粮食业务所致;1H2022, 公司进一步开拓进口代理宠食品牌的销售渠道,境内收入达 2.78 亿元,同比增长 19.5%,境内收入占比达 32.2%。

鉴于国内宠物用品行业仍处于初级阶段,产品以样式功能、质量性价比为主要竞争力,品牌效应并不明显,公司目前仍以非自有品牌业务为主。2019-2021 年, 公司自有品牌业务收入占比分别为 9.7%、9.4%和 10.0%,收入占比保持相对稳定 的主要原因为境内外各项业务整体保持较为均衡的同步增长,1H2022 公司自有品牌 业务占比下降至 7.7%,主要系部分境内客户因采购规模扩大将采购自有品牌产品转 为采购贴牌产品所致。

近年来,公司综合毛利率略有下降,主要受汇率、原材料价格以及产品结构等 因素综合影响。剔除运输成本后,2019-1H2022 公司主营业务综合毛利率分别为 27.2%、24.6%、21.5%和 22.0%,其中,2020 年公司主营业务毛利率下降主要由 于毛利率较低的境内宠物食品业务占比快速提升;2021 年公司主营业务综合毛利率 较上年继续下降,主要系汇率因素叠加原材料等成本上升所致,此影响在 1H2022 已得到部分缓解。

2、宠物行业持续扩容,用品市场未来可期

2.1、海外宠物用品市场相对成熟,全球产业链产品持续迭代

宠物用品行业在全球市场整体处于平稳发展阶段,是宠物行业的重要组成部分, 涉及了宠物的“穿、住、行、玩”等多种生活场景与使用需求,包括了窝垫、爬架、 服饰、玩具、牵引出行、清洁用具及饮食用具等多类产品,并随着宠物行业消费链 延伸以及人性化趋势不断迭代更新。 根据 Euromonitor 数据,2008-2022 年,全球宠物用品市场规模从 238.24 亿美 元增长至 447.66 亿美元,年复合增长率 5.0%,其中美国是全球最大的宠物用品市 场,2022 年市场规模达 224.17 亿美元,约占全球宠物用品市场规模的 50.0%。

相较于宠物食品,宠物用品行业格局相对分散且准入门槛较低,Euromonitor数据显示,2021 年全球宠物用品行业 CR10 为 22.2%,相较于 2015 年头部公司集 中度有所下滑;其中大型跨国公司通过全球供应链和优质代工厂获取低成本、高品 质、持续更新迭代的宠物产品,持续扩展产品线,具有较为明显的先发优势。而部 分如 Bark&Co 这样的较为年轻的公司,也有机会通过拳头产品优势、开发客户价值 以及打造优质产品服务等途径实现市占率的快速提升。

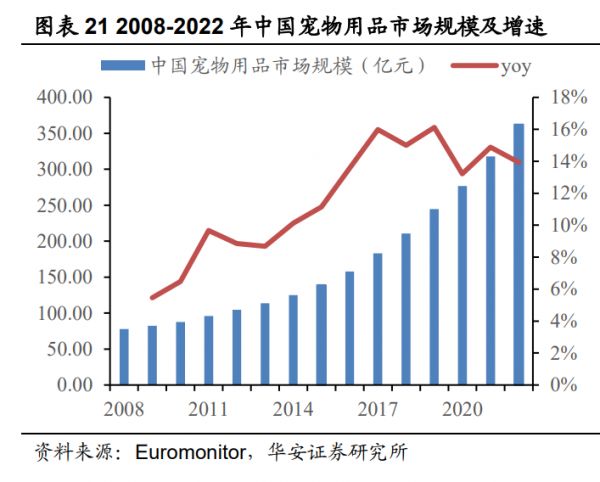

2.2、国内宠物用品市场稳步发展,细分品类优势企业涌现

我国宠物用品市场产品品类众多,竞争格局分散且自主品牌建设方面较为薄弱, 企业多以海外 ODM/OEM 代工为主要业务。根据 Euromonitor 数据,2008-2022 年, 我国宠物用品市场规模从 78 亿元增长至 362.3 亿元,年复合增长率 11.6%,2021 年中国宠物用品企业 CR10 仅为 11.4%(欧睿统计口径中包括宠物医疗产品),且每 家企业的市占率均低于 3%,市场集中度仍有较大提升空间。

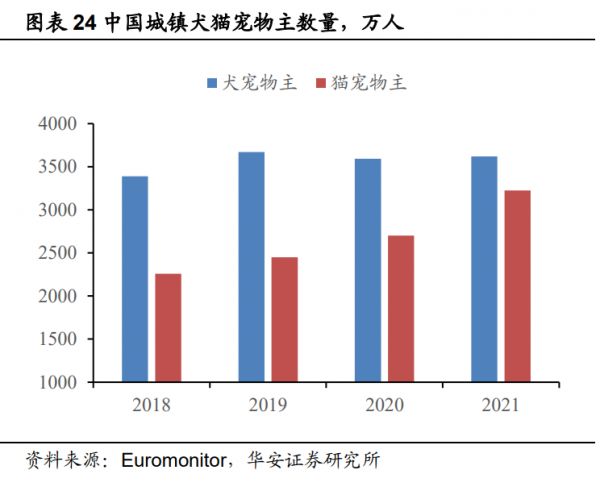

宠物渗透率不断提升以及陪伴需求的增加推动了宠物用品行业扩容。根据宠物 行业白皮书数据,2021年全国城镇犬猫宠物主同比增长8.7%,其中犬主人增长0.7%,猫主人同比增长 19.4%,犬消费市场规模同比增长 21.2%,猫消费市场规模增速持 续扩大,同比增长 19.9%。参考同为亚洲国家的日本宠物行业发展历程,伴随猫经 济的持续繁荣以及部分宠物逐步迈入中老年,宠物用品需求有望持续细化更新。

从宠物消费结构看, 2021 年我国宠物用品消费占比为 14.7%,同比上升 0.5 个百分点。娱乐、洗护类用品在犬用品中渗透率较高,我国宠物犬用品渗透率前五 位的品类分别为宠物玩具、宠物窝垫、浴液香波、项圈牵引绳、宠物服饰,其中一 线城市养宠主更加注重宠物生活品质,宠物玩具和服饰的渗透率高于平均水平;三 线及以下城市牵引绳产品渗透率明显低于平均水平; 猫用品方面,玩具、笼舍背包类用品渗透率较高,其中一、二线城市以及年轻 客群对于猫砂、猫抓板等必需品接受度更高。随着新版《中华人民共和国动物防疫 法》的实施以及科学养宠意识的不断普及,国内宠物用品市场有望持续扩大。

渠道方面,宠物用品电商销售渠道快速发展,根据 Euromonitor 数据,目前中 国宠物用品销售渠道中宠物线下专营仍为最主要渠道,2022 年渠道占比达 57.9%, 同比下降 1.6 个百分点,线上销售占比达 34.8%,同比提升 0.7 个百分点,电商已 经逐渐成为宠物用品行业最激烈的竞争市场和国产自有品牌突出重围的重要销售渠 道。对比宠物食品,宠物用品行业技术水平主要体现在产品的设计开发、产品智能 化以及产品质量管理等方面,具有注重功能性、价格设计的轻工业产品特点,目前 市场格局分散且对品牌的认可度相对较低,对于进口品牌产品偏好较弱。

从供需角度看,宠物用品品类众多且标准化程度较低,由于其兼顾刚需属性与 使用者和购买决策者相分离的特点,部分产品需求在一定程度上是由供给创造的, 创新性、潮流性的畅销产品和细分品类的拓展有利于推动相关需求的增加,例如新 锐宠物用品优势品牌“Pidan”通过潮流产品“雪屋猫砂盆”以及混合型猫砂品类实 现了市场的快速占领;“小佩”通过智能硬件切入宠物行业,通过智能化用品创新解 决用户在应用场景下的各类难题;因此,我们认为能够把握时尚热点并实现功能性 产品快速迭代的企业更加有望抢占宠物用品的细分市场。伴随国内宠物主对国产用 品的认可度持续提升,部分拥有优质产品力、创新能力以及市场营销能力的宠物用 品企业有望突出重围。

伴随着科学养宠观念的普及以及宠物主情感需求的增加,智能化、自动化逐渐 成为宠物用品发展的重要方向之一。宠物智能用品根据使用途径可大致分为智能喂 食设备、智能居住设备、智能玩具设备以及智能观察设备,使饲养者能够实现对宠 物的自动喂养、动态监测、报警、失控保护等功能。 2022 年双十一期间,京东平台智能用品成交额同比提升 234%,其中能够满足 人宠交互需求的智能摄像头、智能喂食器、智能猫砂盆得到宠物主的广泛关注。宠 物在提供情感陪伴的同时也需要宠物主的细心养护和陪伴,我们认为,面对较为繁 忙的工作节奏,懒人经济以及单身、独居经济的发展促进了宠物智能用品的繁荣。

在宠物智能用品市场高速增长的同时,行业竞争日渐激烈。部分家用电器和家 居品牌凭借自身在客群体量和智能化方面的优势进行了跨界布局,宠物智能用品行业呈现专业智能用品品牌、传统用品品牌以及跨界品牌共同竞争的格局。

3、产品创新+优质供应链,满足客户一站式需求

3.1、全品类产品SKU丰富,持续创新产品不断迭代

作为全品类、大规模的综合性宠物产品供应商,公司拥有丰富的产品开发团队 和快速响应的产品开发体系。产品中心在商品企划、创意设计、功能开发、打样检 测等多方面实现了对窝垫、爬架、玩具、服饰等九大产品类别的全面覆盖。公司一 方面对产品款式进行定期更新,在已拥有超过 5000 款基本产品的基础上,每年持续 更新超 2000 款新品。另一方面,公司能够将客户的产品需求快速转换为产品设计, 并针对客户所在地的市场特点,提出针对性的产品改进和调整意见,为公司与众多 国际知名客户建立长期、稳定合作关系奠定基础。

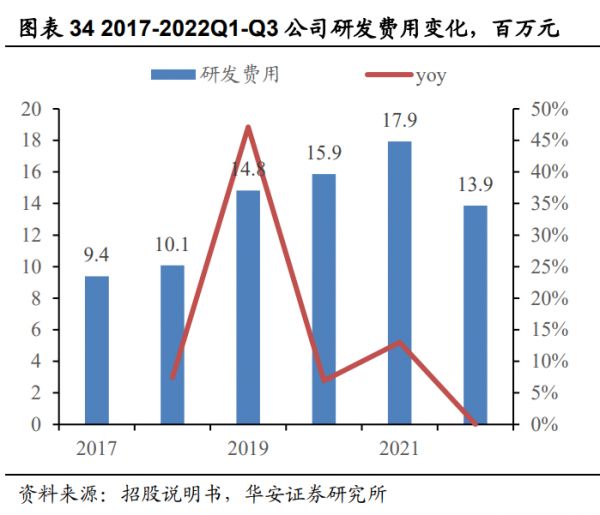

公司十分重视产品研发与创新,不断提升研发费用投入以及技术开发的力度,持续通过应用新设计方案和制作方法推动产品结构优化以及毛利率的改善。2021年公司研发费用提升至 1793万元,同比增长13.0%。目前主要在研项目包括宠物智能用品、宠物自助玩具以及对已有产品的创新设计等多个方向,促进了公司客户粘性的巩固提升以及营业收入的持续增长。

3.2、海外客户持续拓展,客户资源丰富稳定

公司凭借行业先发优势以及优质的产品供应能力同众多海外客户建立了长期稳 定的合作关系,客户粘性较高,客户服务体系成熟,客户数量与渠道资源等方面逐 步积累提升。公司合作客户广泛分布于欧洲、北美、大洋洲等主要发达地区,主要 客户包括美国沃尔玛、Kmart AUS、TRS、Birgma、KOHNAN 等大型连锁商超, Amazon、Chewy 等国际知名电商,以及 Fressnapf、Petco 等大型宠物用品连锁 企业等。 公司前五大客户销售收入占比稳定,整体客户分布相对分散,不存在严重依赖 少数客户的情形。2021 年公司来自于欧洲、北美洲、大洋洲三大地区的收入占比分 别为 19.9%、27.1%和 15.6%。广泛、均衡的业务结构在降低客户及市场集中风险 的同时,为公司业务持续健康发展提供了重要的客户基础与渠道资源。

客户开拓体系成熟,在维系和深化现有客户合作的同时,公司持续通过网络推 广、参加展会等方式开发海外新客户公司,2022 年,公司进一步开发了德国知名宠 物品牌商 HUNTER International GmbH、美国大型连锁超市 TARGET DVS 等新客 户,并接洽了法国连锁超市 Auchan Retail group、英国大型宠物零售商 Pets At Home Group、英国连锁零售商 Next PLC 等知名企业,客户拓展成效显著。

3.3、海内外协同发展,线上线下全渠道布局

海内外市场差异化战略,线上与线下渠道并重。根据海内外销售渠道分布以及 产品偏好差异,公司形成了以国内产业链为基础、以宠物用品为主要产品的国际业 务模式,以及以国际供应链为基础、以宠物食品为先导产品的国内拓展模式。 针对海外市场,未来公司将通过本地化团队和海外工厂布局,进一步拓展与巩 固 KA 渠道客户资源优势。国内市场方面,公司坚持线上线下综合布局,将继续采 取食品带动用品的境内市场经营策略,以授权合作销售国际知名宠物粮食品牌产品 为先导,建立并巩固境内线上与线下销售渠道,在跨境电商模式基础上进一步拓宽 一般贸易渠道,扩大进口宠物粮食品牌的合作范围。

根据目标客群不同,公司线上销售模式可以分为境内电商零售(B2C)、境内电 商直销(B2B)、跨境电商零售以及平台寄售业务四种类型,其中 B2C 和 B2B 主要 通过在第三方平台建立自营品牌旗舰店与专营店,面向企业或消费者客户进行产品 销售,跨境电商零售和平台寄售业务则分别通过亚马逊北美站和子公司杭州特旺开 展。 公司线下渠道主要通过批发、经销等模式进行产品销售,为面向零售商、批发 商的线下直销渠道,随着我国宠物用品线上电商销售模式的快速发展,公司对线下 经销模式进行了逐步缩减,目前公司以线上与直销渠道作为现阶段国内市场重点发 展领域。

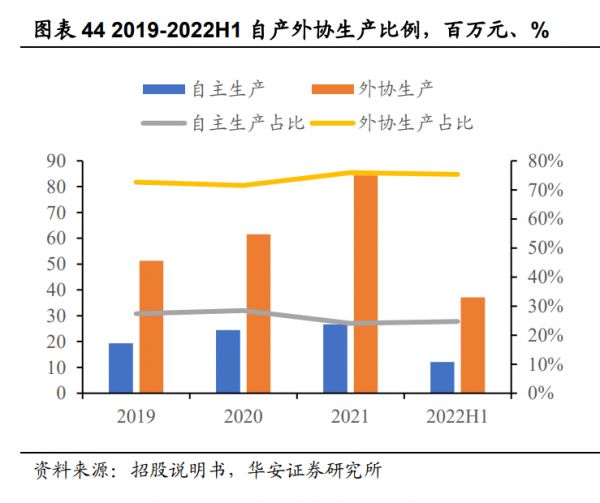

3.4、合理规划外协产能,供应链管理高效可靠

合理规划外协和自产产能,满足国际客户的“一站式” 采购需求。公司突破了传 统 ODM/OEM 模式,充分利用所在区域的轻工业产品生产配套资源,整体采取以外 协加工为主的生产模式,仅对单位价值较高、产品相对标准化的宠物窝垫以及猫爬 架产品采取部分自主生产,充分发挥产业链分工比较优势,将经营资源聚焦于产品 开发设计、供应链管理及客户开拓维护等高附加值业务环节,实现了传统轻工业加 工配套合作资源与公司新运营业态的融合。

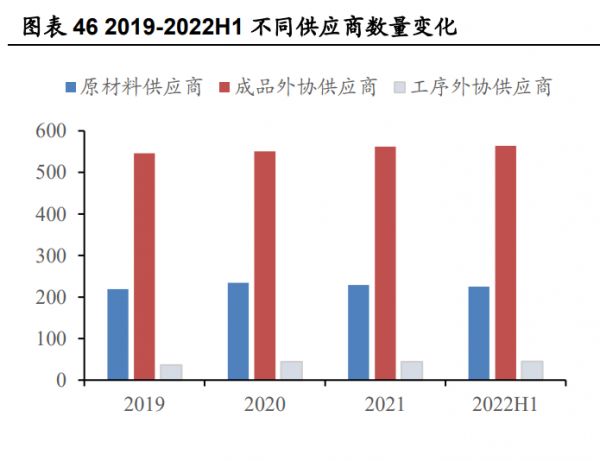

外协生产体系完整,严格供应商质量把控。在自主生产的基础上,公司建立了 一套完整的外协生产管理体系,并成立了供应链中心负责供应商的筛选和评估工作, 以保障外协生产产品质量的稳定和持续供应。同时由于供应商数量较多,公司对供 应商实行分类管理,通过调查评估,将供应商分为战略、优先、普通、临时及淘汰 五大类,根据产品订单的品类、规模、交期等要求对前四类供应商进行分类合作管 理,以实现管理体系的稳定高效。

推动全球供应链布局,提高产品综合竞争力。在持续推进境外子公司本土化服 务的同时,公司通过建设海外仓实现产品在境外的快速流转以及运输成本降低,随 着未来本土化团队和海外工厂的持续布局,公司国际市场本地化的设计、生产和销 售有望进一步发展。 产能合理规划,募资扩产助推企业发展。截至 2021 年末,公司拥有宠物窝垫 产能 200 万只,猫爬架产能 275 万套,产能利用率分别为 97.5%、98.7%,均处于 较高水平。为进一步满足市场需求的增长与变化,公司计划通过湖州天元技术改造 升级项目新增猫爬架产能 71.5 万套,新增复合材质猫爬架产能 160 万套以及电子类 宠物用品产能 393 万套,通过引入先进的生产设备和生产流水线提高产品生产效率 和自动化水平,满足国内外客户对宠物产品日益多样化的产品需求。

4、盈利预测

(1)猫爬架。公司猫爬架产品实行自主生产为主,外协生产为辅的生产方式,为公司主要优 势产品。2022 年,受海运条件限制以及客户库存调整影响,部分海外客户暂时减少 了猫爬架产品的采购,业务增速有所放缓,伴随着海外客户库存逐步消化以及自产 产能建设逐步推进,我们预计,公司猫爬架产品 2022-2024 年收入为 4.22 亿元、 4.86 亿元、5.73 亿元;同比增速分别为 5.0%、15.0%、18.0%。

(2)宠物窝垫。公司宠物窝垫产品实行自主生产与外协相结合的生产方式,为公司主要优势产 品。2022 年,受海运条件限制以及客户库存调整影响,部分海外客户暂时减少了大 体积窝垫的采购,业务增速有所放缓,随着公司海外市场的持续开拓以及客户库存的逐步消化,公司宠物窝垫业务有望实现持续增长。我们预计,公司宠物窝垫产品 2022-2024 年收入为 3.67 亿元、4.00 亿元、4.48 亿元;同比增速分别为 3.0%、9.0%、 12.0%。

(3)宠物玩具及其他宠物用品。公司宠物玩具及其他宠物用品均采取外协生产方式,产品种类繁多,规格各异, 迭代更新速度较快,伴随客户持续开拓以及产品持续更新,相关产品有望持续稳定 增长,我们预计,公司宠物玩具 2022-2024 年营业收入为 3.95 亿元、4.46 亿元、 5.13 亿元,同比增速为 7%、13%、15%。公司其他宠物用品 2022-2024 年营业收 入为 4.42 亿元、5.44 亿元、6.96 亿元,同比增速为 20%、23%、28%。 (4)宠物食品。公司销售的宠物食品以外购的进口品牌产品为主,受益于公司对国内宠物食品 渠道的投入以及国内宠粮高端化趋势,公司宠物食品业务有望快速增长。我们预计。 公司 2022-2024 年宠物食品收入 4.91 亿元、7.37 亿元、11.06 亿元,同比增速为 48%、50%、50%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

相关知识

2024年中国宠物用品行业市场前景预测研究报告

思享约局:天元宠物携手行业精英共话发展“危”与“机”

「天元宠物怎么样」杭州天元宠物用品股份有限公司

2023年中国宠物用品行业发展现状分析

杭州天元宠物用品股份有限公司 2023年年度报告披露提示性公告

2023年中国宠物行业市场前景及投资研究报告

2023年中国宠物用品产业链图谱研究分析

2023年中国宠物行业市场前景及投资研究报告(简版)

2023年中国宠物用品产业链图谱研究分析(附产业链全景图)

天元宠物接待8家机构调研,包括中信建投、上海瞰点、浙江中金益信资产管理有限公司等

网址: 2023年天元宠物研究报告 深耕宠物用品行业,致力追求卓越品质 https://m.mcbbbk.com/newsview158810.html

| 上一篇: 申万宏源 |

下一篇: 中国宠物玩具行业发展深度分析与未 |