2024年中国宠物行业趋势洞察:O2O是主流商业模式

一、行业概况

宠物概念源远流长,历经漫长岁月,宠物种类不断丰富,人们对宠物的观念也发生了深刻转变,从最初的实用功能转变为视宠物为 “朋友”“家人”,宠物行业应运而生。本报告聚焦于基于宠物犬猫的宠物行业及细分赛道研究。

(一)发展历程

中国宠物行业起步于上世纪 90 年代,当时国内政策有所松绑,海外品牌开始进入中国市场,行业开始萌芽。随着时间推移,政策不断完善,国内经济增长和互联网发展推动行业进入高速发展期。如今,行业已进入充分竞争阶段,众多企业在各细分领域崭露头角,市场格局逐渐形成。

(二)驱动因素

政策:各省市因地制宜推出宠物相关政策,如北京市对宠物医院的许可证要求、深圳市对宠物行业企业的支持等,推动行业高质量发展。经济:中国经济稳步增长,居民消费能力和意愿提高,带动宠物消费市场。人均 GDP 和居民人均可支配收入的增加,为宠物消费提供了经济基础。社会:人口家庭结构变化,老龄化、少子化、单身化趋势加强,人们对陪伴和情感需求增长,宠物成为满足情感需求的重要选择,推动宠物行业发展。科技:科技赋能宠物行业各环节,如物联网、人工智能、大数据等技术在宠物食品、用品、医疗等领域的应用,推动行业数智化发展。(三)市场现状

企业情况一级市场:新成立企业数量持续增长,但融资环境自 2021 年进入 “寒冬”,融资事件数量大幅下滑,市场同质化困境严重。二级市场:宠物经济指数走势稳压大盘,2024 年上半年头部宠物企业营收及净利润同比大幅增长,企业注重品牌建设和海内外市场布局。国内养宠情况宠物数量:2019 – 2023 年,城镇宠物犬猫数量持续增长,其中宠物猫数量连续三年超过宠物狗数量,原因包括猫的独立性强、食量小、对居住空间要求低等。宠物主:宠物主数量与宠物数量同频增长,三线及以下城市宠物主占比提升,一线城市占比下降,原因包括一线城市政策严格、三线及以下城市消费能力提升等。渗透率:国内宠物犬猫家庭渗透率与海外成熟市场相比存在较大差距,但未来有望随着居民消费能力增长而提升。细分赛道宠物食品:为宠物提供必要营养,包括主粮、零食、保健品等,市场规模占比最高。宠物用品:满足宠物生活质量提升需求,种类丰富,包括生活用品、清洁护理用品等。宠物医疗:运用医疗保健服务预防和治疗宠物疾病,产业链以宠物医院为核心。宠物服务:为宠物和宠物主提供便利和支持,包括寄养、美容、训练等,市场规模相对较小但发展迅速。二、细分赛道洞察

(一)宠物食品

分类与特点主粮:类似人类主食,提供基础营养和能量,分为干粮和湿粮,干粮是主流,具有保质期长、喂食方便、价格低等特点。零食:适口性佳,提供额外营养,满足个性化需求,狗零食和猫零食种类多样。保健品:具有保健调理、营养补充及加强作用,可辅助治疗疾病,提供微量元素。竞争格局:企业类型多样,包括海外老牌企业、国内传统企业转型品牌和新兴互联网企业。市场竞争激烈,国产品牌不断侵蚀国外品牌份额,CR10 有所下降。生产与贸易生产:2018 – 2024 年宠物饲料产量飞速增长,年均复合增长率达 11.4%,但产量增长也带来了价格战和品牌力建设的挑战。贸易:进出口地区及均价出现 “两极反转”,出口转向东南亚,进口来自美国,反映出国内宠物食品市场中低端产品为主,高端市场依赖进口。消费者洞察渠道与决策因素:电商平台是主要购买渠道,宠物店、商超和宠物医院等线下渠道也受青睐。决策因素主要包括宠物口味喜好、营养价值、配料成分和性价比等。消费偏好:主粮偏好烘焙干粮和主食罐头,海外品牌皇家和国产品牌麦富迪购买率较高;零食中肉干受欢迎,麦富迪宠物零食购买率领先;保健品中毛发护理类受宠,麦富迪同样是购买率最高的品牌。痛点:食品安全担忧、品牌过多难以选择和产品同质化严重是主要痛点。(二)宠物用品

分类与标准:种类丰富,包括生活用品、口腔清洁护理用品、洗护用品、卫生用品及环境用品等。2024 年相关国家标准的出台引导行业高质量发展。竞争格局:企业类型有传统企业、智能用品品牌和跨界企业。市场竞争激烈,智能用品品牌逐渐突围。生产与出海生产:原材料价格稳定,生产基地主要分布在东部沿海地区,具备良好的工业基础和商贸环境。出海:产品主要出口至北美、欧洲、东南亚等地,不同地区需求存在差异,如欧洲偏好猫类用品和清洁护理产品,东南亚偏好宠物服饰和智能用品。市场表现与消费者洞察市场规模与智能用品趋势:科技推动智能用品发展,2024 年中国宠物智能用品市场规模约 102 亿元,占宠物用品市场约 20%。智能饮水机价格带较固定,喂食器价格出现分档。消费情况与痛点:卫生用品和洗浴用品消费金额占比较大,智能用品消费金额占比也较高。消费者购买时注重产品功能性和性价比,痛点包括品牌过多、产品质量和售后服务问题。(三)宠物医疗

产业链结构:以宠物医院为核心,上游包括药品、器械、设备、耗材供应商,下游为宠物主和宠物保险。产业链各环节国产替代趋势明显,渠道多元化发展。药品与设备耗材新兽药注册:新兽药注册数量持续上升,犬猫为靶动物的产品占比增加,但创新程度仍有提升空间。药品销售:国际大厂在宠物药品线上销售中占据领先地位,国内品牌通过价格优势逐渐实现国产替代。设备耗材替代:宠物专用设备和耗材国产替代率不断提高,未来有望进一步提升。宠物医院情况数量与分布:数量同比高速增长,主要分布在东南部沿海省份和一线城市,非连锁医院占比较高。单店模型:医疗服务是主要营收来源,员工成本占比超 40%。消费者洞察医院选择与决策因素:瑞鹏宠物医院是宠物主首选,地理位置、收费水平和服务态度是主要决策因素。消费情况与痛点:疫苗接种、疾病就诊和体检是主要消费目的,诊疗费用占比最高。痛点包括宠物看病贵、过度诊疗和维权难。(四)宠物服务

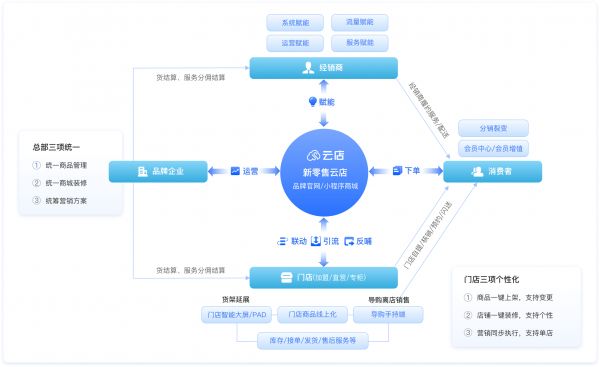

服务分类与核心:包括宠物洗浴、寄养、保险、出行、训练、殡葬、社交等,核心是满足宠物及宠物主需求,服务类型不断丰富。商业模式:O2O 是主流商业模式,包括平台入驻和自建独立站,上门服务模式逐渐兴起,满足消费者便捷性需求。细分服务洞察宠物保险:国内处于市场教育期,与日本相比渗透率有较大提升空间,主要分为疾病险、意外险、责任险等,未来发展潜力巨大。宠物出行:多类玩家入局,但受多种因素限制,渗透率较低,面临诸多挑战。消费者洞察消费情况:美容洗护服务消费比例高,每年 3 次消费频率的宠物主占比最大。期望服务类型:一站式宠物服务平台、宠物营养师和宠物社交是宠物主期望出现或成熟化的服务类型。

三、趋势展望

(一)行业整体趋势

中国宠物行业目前处于熵增阶段,市场无序竞争激烈,但已现熵减曙光。未来将通过企业自主创新、上下游打通、政策引导和监管完善,走向更加成熟健康的市场。

(二)细分赛道趋势

宠物食品喂养理念升级:膨化干粮仍占主导,但未来宠物主喂养理念将向高营养、高适口性主粮转变。竞争格局演变:企业可通过收购或深耕提高市场份额,国产替代进入新阶段,高端化是发展趋势。宠物用品情感需求主导决策:宠物主决策因素将更注重情感需求,玩具品类增长潜力大。智能用品趋势:产品端医疗保健类智能用品有望突破,企业端跨界企业将持续入局,市场端 B 端需求有望打开。宠物医疗企业布局重点:国内动保企业加码宠物药品研发,一二类新兽药是攻坚方向。医院发展趋势:宠物医院将向诊疗细分化、连锁化、信息化发展,上游国产替代将降低成本。综上所述,中国宠物行业在经历了多年的发展后,已经取得了显著的成就,但也面临着诸多挑战。在未来的发展中,企业应抓住机遇,应对挑战,不断创新,为宠物主提供更优质的产品和服务,推动行业持续健康发展。同时,政策的支持和监管的完善也将为行业的发展提供有力保障。

相关知识

《2023中国宠物行业趋势洞察白皮书》

2024年宠物美容行业发展现状分析 宠物美容行业市场规模及未来趋势分析

2024年宠物行业发展现状分析 宠物行业市场规模及未来趋势分析

2019年中国宠物O2O行业分析报告

[京东]:2023中国宠物行业趋势洞察白皮书

新的O2O商业模式:宠物O2O渐入佳境

京东宠物《宠物行业趋势洞察白皮书》:烘焙粮搜索增长1369%

中国宠物行业洞察及研究报告

宠物报告:2023中国宠物行业趋势洞察白皮书

宠物行业发展现状和商业模式分析

网址: 2024年中国宠物行业趋势洞察:O2O是主流商业模式 https://m.mcbbbk.com/newsview670229.html

| 上一篇: 下一个风口 |

下一篇: 宠物用品市场需求分析与发展趋势预 |

热门点击排行